A indústria de cimento é um bom indicador do crescimento e progresso de um país. Como o consumo de cimento está intimamente ligado à renda per capita, ele implica mudanças futuras no desenvolvimento de uma região ou de um país e depende de vários fatores como a demanda, as reservas de matérias-primas, o acesso ao mercado e as condições econômicas de cada região. A indústria do cimento mudou significativamente nos últimos anos através de consolidações transnacionais e cooperações. Muito do potencial dessa indústria encontra-se nos mercados emergentes, especialmente na China e na Índia. Os mercados emergentes representam cerca de 90% do mercado mundial de cimento e isso abriu muitos mercados à concorrência, consolidação e progresso técnico. No quadro a seguir, listamos os 20 maiores Grupos Cimenteiros do mundo, classificados por suas capacidades instaladas em produção no ano de 2011. Considerando a infinidade de empresas de cimento em todo o mundo, já figura entre as três principais empresas mundiais, uma chinesa, todas com capacidades igual ou superior a 200 mt/ano em 2011. Cabe observar que se considerarmos as 10 maiores do mundo, seis delas já são empresas chinesas e entre as 20 empresas, o Grupo Votorantim que ainda somava as 15 milhões de toneladas referentes as ações da CIMPOR, hoje sob o comando da INTERCEMENT (Camargo Correia).

A indústria de cimento é um bom indicador do crescimento e progresso de um país. Como o consumo de cimento está intimamente ligado à renda per capita, ele implica mudanças futuras no desenvolvimento de uma região ou de um país e depende de vários fatores como a demanda, as reservas de matérias-primas, o acesso ao mercado e as condições econômicas de cada região. A indústria do cimento mudou significativamente nos últimos anos através de consolidações transnacionais e cooperações. Muito do potencial dessa indústria encontra-se nos mercados emergentes, especialmente na China e na Índia. Os mercados emergentes representam cerca de 90% do mercado mundial de cimento e isso abriu muitos mercados à concorrência, consolidação e progresso técnico. No quadro a seguir, listamos os 20 maiores Grupos Cimenteiros do mundo, classificados por suas capacidades instaladas em produção no ano de 2011. Considerando a infinidade de empresas de cimento em todo o mundo, já figura entre as três principais empresas mundiais, uma chinesa, todas com capacidades igual ou superior a 200 mt/ano em 2011. Cabe observar que se considerarmos as 10 maiores do mundo, seis delas já são empresas chinesas e entre as 20 empresas, o Grupo Votorantim que ainda somava as 15 milhões de toneladas referentes as ações da CIMPOR, hoje sob o comando da INTERCEMENT (Camargo Correia).

|

MAIORES PLAYERS GLOBAIS DE CIMENTO POR CAPACIDADE INSTALADA |

||||

|

Posição |

Empresa / Grupo |

País |

Capac (Mt / ano) |

Número de plantas |

|

1 |

Lafarge | França |

225 |

166 |

|

2 |

Holcim | Suíça |

217 |

149 |

|

3 |

CNBM | China |

200 |

69 |

|

4 |

Anhui Conch | China |

180 |

34 |

|

5 |

HeidelbergCement | Alemanha |

118 |

71 |

|

6 |

Jidong | China |

100 |

100 |

|

7 |

Cemex | México |

96 |

61 |

|

8 |

China Resources | China |

89 |

16 |

|

9 |

Sinoma | China |

87 |

24 |

|

10 |

Shanshui | China |

84 |

13 |

|

11 |

Italcementi | Itália |

74 |

55 |

|

12 |

Taiwan Cement | Taiwan |

70 |

– |

|

13 |

Votorantim * | Brasil |

57 |

37 |

|

14 |

CRH | Irlanda |

56 |

11 |

|

15 |

UltraTech | Índia |

53 |

12 |

|

16 |

Huaxin | China |

52 |

51 |

|

17 |

Buzzi | Itália |

45 |

39 |

|

18 |

Eurocement | Rússia |

40 |

16 |

|

19 |

Tianrui | China |

35 |

11 |

|

20 |

Jaypee | Índia |

34 |

16 |

|

Fonte: Relatórios anuais das empresas e Diretório global de Cimento em 2013. |

||||

* Inclui 15Mt/ano de capacidade das ações da Cimpor.

Top 10 Países produtores mundial de cimentoPor capacidade instalada produzindo em 2011 |

||

|

Posição |

País |

Capacidade (Mt) |

|

1 |

China |

1452 |

|

2 |

Índia |

301 |

|

3 |

EUA (inc. Puerto Rico) |

114 |

|

4 |

Turquia |

82 |

|

5 |

Rússia |

80 |

|

6 |

Vietnã |

73 |

|

7 |

Irã |

71 |

|

8 |

Japão |

70 |

|

9 |

Brasil |

69 |

|

10 |

Paquistão |

65 |

|

Fonte: Relatório do Programa Mineral USGS 2011. |

||

Sem surpresa, dada a vastidão do país e o crescimento do seu mercado de cimento, seis das 10 maiores empresas são agora chineses. Isso inclui três com uma capacidade anual de produção de cimento de mais de 100Mt/ano, a China National Building Materials (CNBM) (200Mt/ano),Anhui Conch (180Mt/ano) e Jidong Cement (100Mt/ano).

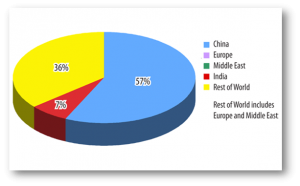

De acordo com a Société Générale de Surveillance, a China foi responsável por 55% do consumo mundial de cimento em 2010, ou seja, 25 vezes o consumo dos EUA. De acordo com estatísticas oficiais, o consumo da China em 2010 foi de 1.500 kg/per capita e a média mundial sem a China foi de apenas 300kg/per capita.

Em 2011, o governo chinês aumentou o investimento na agricultura e nas áreas rurais, com uma demanda de cimento prevista ainda crescente. No entanto, o Estado passou a controlar com mais rigor a capacidade de produção, de modo que o investimento em ativos nacionais de cimento diminuiu 8,3% em 2011 em comparação com o ano de 2010.

A China está dando passos para aumentar os investimentos de infra-estrutura, porém tenciona não criar uma bolha imobiliária. A Société Générale de Surveillance está questionando a sustentabilidade do rápido desenvolvimento da China.: “Nossa análise indica que esse alto consumo de cimento não é adequado e todos os países onde o consumo de cimento superou 1000 kg/per capita, após alguns anos, passaram por uma crise de construção, que chegará mais cedo ou mais tarde.”

No entanto, os principais produtores da China ainda se esforçam para expandir suas capacidades. Seguindo essa tendência a SINOMA, 9º na lista dos maiores produtores mundiais, que busca atingir uma capacidade anual de 100 Mt/ano o final de 2012, em comparação com as 87Mt/anos registradas no final de 2011.

O mercado mundial de cimento cresceu ligeiramente em 2011,registrando um crescimento no consumo de cerca de 3,7%. Apesar da inflação em todo o mundo e da crise econômica global, a economia mundial cresceu 3,8% em 2011, após um aumento de 5,2% em 2010, segundo o FMI.

Na China, o maior mercado do mundo, a demanda aumentou em 10%. Na Índia, segundo maior mercado que responde por 7 a 8% do consumo mundial de cimento, o consumo aumentou menos que o esperado, chegando a 330 Mt/ano em 2011.

Os principais produtores chineses, que estão interessados em sua maioria apenas, no mercado local, competem em termos de produção com empresas multinacionais globais que operam em vários países, como a Lafarge, Holcim, HeidelbergCement, Cemex, Italcementi, Votoranitm, Buzzi e Vicat. Cada uma delas tem uma capacidade de produção de cimento de mais de 30Mt/ano e a Lafarge, maior do mundo, com capacidade instalada produzindo de 225Mt/ano e nos vários mercados ao redor do mundo essas empresas competem entre si e contra os produtores locais fortemente estabelecidos. De acordo com os dois primeiros, Lafarge e Holcim, a atividade de construção em 2011 em mercados maduros, permaneceu relativamente estável em nível relativamente baixo.

Na Europa, onde muitas das multinacionais tem suas sedes, a França, a Alemanha e no Reino Unido que registraram aumento no consumo, devido ao quarto trimestre mais favorável. AÁustria manteve-se estável, enquanto a Grécia e a Espanha experimentaram declínios significativos, refletindo as tendências macro-econômicas. A Lafarge, reportou uma queda de 15% nas vendas em Espanha e uma queda de 31% na Grécia. Na Polónia e na Ucrânia o consumo aumentou 21% e 12%, respectivamente, isso beneficiou várias das multinacionais baseadas na Europa. Na Alemanha, um relativamente forte desempenho econômico levou a um aumento de 13% no consumo de cimento. Europa Oriental experimentou uma recuperação em 2011, após dois anos de mercado em queda devido à crise econômica. A Lafarge registrou um aumento de 46% nas vendas em comparação com o mesmo período do ano anterior. A Europa Ocidental como um todo consumiu perto de 155 Mt de cimento em 2011, de acordo com o Relatório Jefferies 2011.

HeidelbergCement, que é o quinto no ranking mundial de capacidade, é a principal multinacional no oeste da África, com quatro fábricas de cimento integrados e quatro plantas de moagem. AHeidelbergCement relataram um aumento na receita de 9% em 2011 em comparação com 2010 para a África e o Mediterrâneo. Na África, o consumo de cimento aumentou em mais de 10% em 2011 e nos países em que a empresa atua espera-se taxas de crescimento atraentes de 5 a 9%. Enquanto isso Lafarge registrou um aumento de 2% em termos de vendas na África e no Oriente Médio em 2011, em comparação com 2010. Informa que 25,5% da receita do grupo em 2011 veio da África e do Oriente Médio, onde a empresa tinha 25 fábricas de cimento e uma capacidade anual de 58.4Mt/ano em 2011, que representa mais de 25% da capacidade total de cimento da Lafarge.

A HeidelbergCement planeja continuar sua estratégia de expansão da capacidade de produção (118.4 Mt/ano em 2011) com novas plantas nos mercados em que já atuam, contando com a saída da Holcim da África do Sul. A Holcim, a segunda maior empresa de cimento em todo o mundo, reduziram suas ações na África de 85% para 15%. As vendas líquidas da região foram de US$1.03 bilhões, apenas 4,5% do volume de negócios do grupo.

A venda líquida das 10 maiores empresas deverá confirmar uma ligeira recuperação nos mercados globais nos três primeiros trimestres de 2012. A Lafarge e a Holcim relataram um aumento para os nove meses (até 30 de setembro de 2012), com cerca de 5%. A Lafarge registra um aumento de 5% e a Holcim com uma melhora de 4,8%. No entanto, o lucro da Lafarge caiu 44%, que sofrem com o seu programa de reestruturação. Os volumes de vendas da Holcim na Europa Ocidental também sofreram uma queda acentuada. O volume de vendas no HeidelbergCement aumentou 3%, saindo de 65.4 Mt para 67 Mt nos primeiros nove meses de 2012, com um aumento de 12% na América do Norte e um aumento de 7% na Ásia. No entanto, a empresa registrou uma queda de 4% oeste e norte da Europa. As vendas na Europa Ocidental, Ásia Central e na região África permaneceram em níveis semelhantes aos registrados em 2011.

O desenvolvimento da indústria cimenteira mundial deverá continuar. Na Índia, por exemplo, a produção de cimento do país deve crescer a taxas próximas de 12% até 2014, com disponibilidade de matérias-primas e vários incentivos concedidos pelos governos estaduais, que fazem da região uma área lucrativa para investimentos, com inúmeras empresas cimenteiras nacionais e internacionais se esforçando para estabelecer suas bases de produção na região, apesar dos inúmeros produtores locais que atualmente detêm o mando do mercado.

Lafarge espera que a demanda do mercado global de cimento cresça a taxas de 4,6% até o ano de 2015, assumindo um crescimento total do PIB mundial de 3,4% de acordo com as previsões do FMI e não mais grandes choques econômicos da economia global. A Lafarge curiosamente vê a demanda de cimento na Europa cair 0,6% ao ano até 2015. O grupo diz que as suas prioridades até 2015 são para agregar mais valor a partir das plantas já existentes e impulsionando uma maior produção das mesmas, com atenção especial aos mercados emergentes.

HeidelbergCement também está em expansão, principalmente nos países emergentes. 10 mt de capacidade adicional vai entrar em operação em 2012 e 2013. Seu maior projeto para 2014 será na Indonésia, onde está construindo uma fábrica de cimento integrada 4 Mt/ano.

De acordo com uma previsão do Relatório da Indústria de Cimento da China, para o período 2010-2015, a produção nacional de cimento na China registrará 2.48 BT/ano e e sua capacidade chegará 2.75BT/ano em 2015. Todos os produtores chineses no topo do ranking, planejam expandir suas capacidades, apesar do excesso de oferta já existente no país e essa expansão poderá ampliar a ainda mais as exportações da China ou será que o mercado interno será capaz de desafiar as previsão menos otimistas?

Hoje, o maior desafio para as empresas multinacionais de cimento, no topo do ranking é o de acompanhar o rápido crescimento da demanda nos mercados em desenvolvimento, adotando medidas que garantam a sustentabilidade de todo o setor para o futuro, pois quanto maior a empresa, maior a responsabilidade que deverá ter na questão da sustentabilidade.